本文

令和3年度の個人住民税から適用される税制改正について

給与所得控除の見直しをはじめ、住民税及び所得税の算定に関する税制が次のとおり改正されました。この見直しは令和3年度の住民税(令和2年分の所得税)から適用されます。

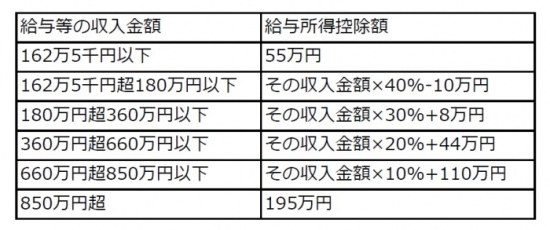

給与所得控除の見直し

- 給与所得控除額が一律10万円引き下げられました。

- 給与所得控除の上限額が適用される給与等の収入金額が850万円に、その上限額が195万円にそれぞれ引き下げられました。

(注)給与収入額が660万円未満の場合、給与所得金額は上記によらず「所得税法別表第5」により求めます。

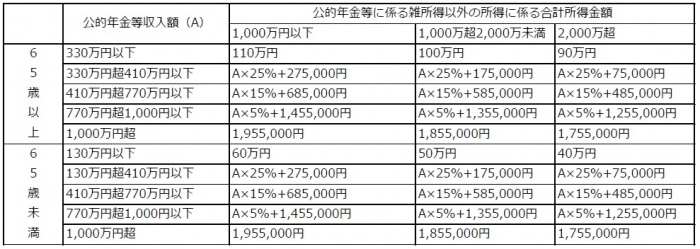

公的年金等控除の見直し

- 公的年金等控除が一律10万円引き下げられました。

- 公的年金等の収入金額が1,000万円を超える場合の公的年金等控除について195万5千円が上限とされました。

- 公的年金等に係る雑所得以外の所得に係る合計所得金額が1,000万円を超え2,000万円以下である場合は一律10万円を、2,000万円を超える場合は一律20万円を、それぞれ上記1及び2の見直し後の公的年金等控除額から引き下げられることとされました。

公的年金等に係る雑所得の控除額計算表

基礎控除の見直し

- 基礎控除が10万円引き上げられました。

- 合計所得金額が2,400万円を超える納税者については、その合計所得金額に応じて控除額が徐々に少なくなり2,500万円を超える納税者については基礎控除が適用されないこととされました。

所得金額調整控除の創設

下記に該当する人は、給与所得から所得金額調整控除が適用されます。

(1)給与等の収入金額が850万円を超え、次のアからウのいずれかに該当する場合(租税特別措置法第41条の3の3第1項)

ア 本人が特別障害者に該当する場合

イ 年齢23歳未満の扶養親族がいる場合

ウ 特別障害者である同一生計配偶者もしくは特別障害者である扶養親族がいる場合

給与等の収入額(1,000万円以上の場合は1,000万円)から850万円を控除した金額の10%に相当する金額を給与所得の金額から控除されます。

計算式

所得金額調整控除額=(給与等の収入額(1,000万円以上の場合は1,000万円)-850万円)×10%

(2)給与所得控除後の給与等の金額及び公的年金等に係る雑所得の金額があり、給与所得控除後の給与等の金額と公的年金等に係る雑所得の金額の合計額が10万円を超える場合、給与所得控除後の給与等の金額(10万円を超える場合は10万円)及び公的年金等に係る雑所得(10万円を超える場合は10万円)の合計額から10万円を控除した残額を給与所得の金額から控除されます。

計算式

所得金額調整控除額=(給与所得控除の給与等の金額(10万円を超える場合は10万円)+(公的年金等に係る雑所得(10万円を超える場合は10万円)-10万円)

※(1)の控除がある場合は、(1)の控除後の金額から控除します。

調整控除の見直し

合計所得金額が2,500万円を超える場合、調整控除が適用されないこととなりました。

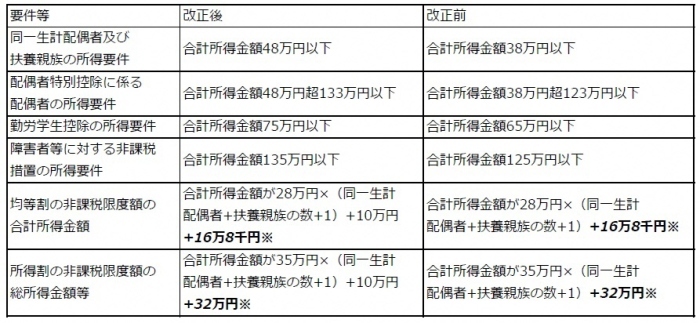

所得控除等の合計所得要件等の見直し

※16万8千円及び32万円は、同一生計配偶者または扶養親族を有する場合に加算します。

(例)

- 改正後、単身の場合の均等割非課税限度額

=28万円×1+10万円=38万円 - 改正後、同一生計配偶者有りで扶養親族2名の場合の均等割非課税限度額

=28万円×(1+2+1)+10万円+16万8千円=138万8千円

子どもの貧困に対するための個人住民税の非課税措置

子どもの貧困に対応するため、事実婚状態でないことを確認したうえで支給される児童扶養手当の受給者で、合計所得金額が135万円以下であるひとり親に対し、非課税とする措置を講じます。

青色申告特別控除の見直し

- 取引を正規の帳簿の原則に従って記録している者に係る青色申告特別控除の控除額が10万円引き下げられ55万円となります。

- 上記1にかかわらず、取引を正規の帳簿の原則に従って記録しているものであって、次に掲げる要件のいずれかに該当する場合は青色申告特別控除の控除額が65万円になります。

ア その年分の事業に係る仕訳帳及び総勘定元帳について、電子計算機を使用して作成する国税関係帳簿書類の保存方法等の特例に関する法律に定めるところにより電磁的記録の備え付け及び保存を行っていること。

イ その年分の所得税の確定申告書、賃借対照表及び損益計算表等の提出をその提出期限までに電子情報処理組織(e-tax)を使用して行うこと。